杏彩体育官网下载:2023年1-9月中国厨卫市场下沉渠道分析

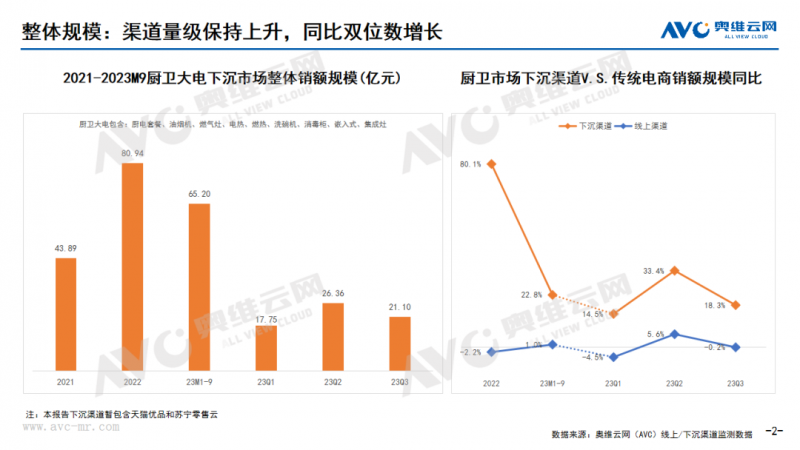

近年来,在供需两端的双向驱动下,下沉渠道展现出巨大的潜力,相较于一二线城市,下沉市场消费者的日常消费意愿更旺盛,已成为厨电企业的必争高地。据奥维云网(AVC)下沉渠道监测数据显示,2023年1-9月份,厨卫大电销额总规模为65.2亿元,同比增长22.8%;分季度来看,Q1至Q3分别同比增长14.5%、33.4%、18.3%。对比传统线上渠道,下沉渠道展现了强劲的增长态势,成为行业“新蓝海”。(说明:本报告下沉渠道目前包含天猫优品、苏宁零售云)

比起彰显生活品味,下沉市场消费者更注重实用性消费,厨卫刚需品类(烟灶电燃)日常使用频次高,是下沉市场消费群体的主要选购对象,增长较为迅速,且对厨电套餐的选购意愿较强。据奥维云网(AVC)下沉渠道监测数据显示,2023年1-9月,厨电套餐、油烟机、燃气灶、电热、燃热销额规模分别为销额12.2亿元、7.1亿元、3.0亿元、23.8亿元、11.7亿元,分别同比增长58.1%、11.0%、21.0%、18.1%、30.0%。

相较于刚需厨电,品需厨电在下沉市场的表现则稍逊一筹,品类的教育和渗透亟待加强。据奥维云网(AVC)下沉渠道监测数据显示,2023年1-9月,洗碗机、嵌入式、消毒柜销额规模分别为1.3亿元、1.0亿元、1.0亿元,同比增速分别为-17.0%、37.7%、8.9%;其中,洗碗机是厨卫行业中唯一下降的品类。今年以来,国家和地方发布多项支持绿色智能家电下乡的相关政策,在政策利好的背景下,企业应抓住下沉用户熟人经济和从众心理的消费特征,精准施策,扩大品牌影响力、提升消费者品类认知。

集成灶品类在下沉渠道也仍有开拓机会。据奥维云网(AVC)下沉渠道监测数据显示,2023年1-9月,集成灶销额规模为4.1亿元,同比增长5.2%。随着下沉渠道经营模式由分销向零售的不断转移,市场的可操作性和规范性将得到进一步的提升,也会给集成灶企业带来更多机会。

除燃热外刚需厨电下沉渠道价格稳步上涨,其中燃气灶价格涨幅在各品类中排名第一。据奥维云网(AVC)监测数据显示,2023年1-9月,燃气灶下沉渠道均价同比增长16.7%,涨幅远高于其他品类。燃气灶即将迎来换新周期,看好其下沉渠道增长潜力。

品需厨电、集成灶在下沉渠道价格呈下降趋势,其中嵌入式均价降幅最大。据奥维云网(AVC)下沉渠道监测数据显示,2023年1-9月洗碗机、嵌入式、集成灶均价同比增速分别为-3.8%、-18.5%、-0.6%。对于下沉渠道消费者而言,在追求新颖的同时也会追求性价比,而当前品需厨电下沉渠道的价格虽然一定程度下降,但仍高于传统电商渠道及其他厨电品类价格,未来价格或有望进一步“下沉”。

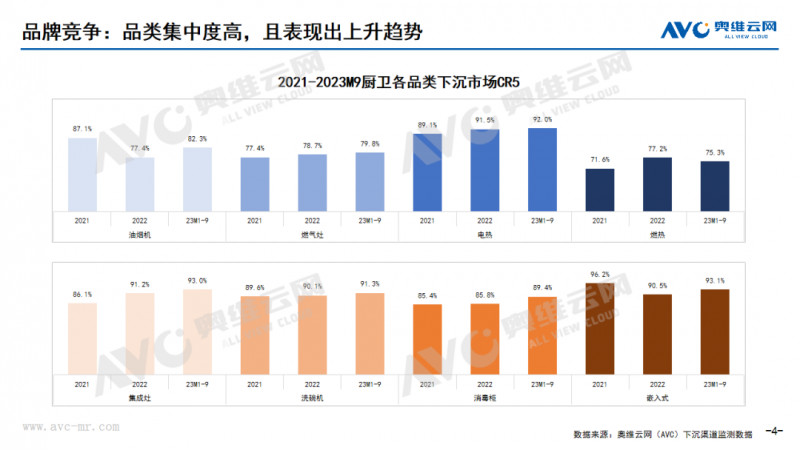

相较于一、二线市场,下沉市场消费者对品类认知偏弱,在选购时也就更信赖和倾向于知名度更高、综合实力或专业实力更强、销售链路服务更完善的品牌,因此厨卫各品类的集中度处于较高水平,呈上升趋势。当前对下沉渠道的布局才刚刚开始,企业想要把握住下沉市场的红利,首要的就是提高品牌的影响力,加强品牌营销和销售链路服务,从而提升品牌在下沉市场的竞争力。

下沉市场TOP10地区以人口大省为主。据奥维云网(AVC)下沉监测数据显示,2023年1-9月烟、灶、电热、燃热规模TOP10区域中,江苏、浙江、广东、河南、山东、安徽、四川等地区高度重合,均为乡村户数排名靠前的区域。

广东、福建等地品需厨电占比增长明显。据奥维云网(AVC)下沉监测数据显示,2023年1-9月,广东省洗碗机、消毒柜、嵌入式占比分别较上年同期增长6.0、0.6、6.3个百分点;福建省洗碗机、嵌入式占比较上年同期增长3.1、1.1个百分点。企业可加强布局占比上升明显的地区。

上一篇: 皮阿诺橱柜-KWS-200-601

下一篇: 战略性新兴产业分类

中文

中文  ENGLISH

ENGLISH